INDICE

Quién debe pagar el impuesto de patrimonio y cómo hacerlo

¿Qué es el Impuesto de Patrimonio?

El Impuesto sobre el Patrimonio (IP) es un tributo directo que grava la riqueza neta de una persona.

En otras palabras, es un impuesto que se paga por lo que tienes (bienes, propiedades, inversiones…), descontando lo que debes (hipotecas, préstamos, etc.).

🔹Clave: No se paga por lo que ganas cada año (eso es el IRPF), sino por lo que ya posees a 31 de diciembre de cada año.

Naturaleza y finalidad

- Finalidad recaudatoria: Ayuda a financiar servicios públicos (sanidad, educación, etc.).

- Finalidad redistributiva: Busca que quienes tienen más patrimonio contribuyan un poco más a la sociedad.

- Periodicidad: Es un impuesto anual, aunque en la práctica se presenta entre mayo y junio del año siguiente.

¿Cómo se calcula?

El esquema es sencillo:

1️⃣ Valoración del patrimonio

Se suman todos tus bienes y derechos:

-

🏠 Inmuebles: Viviendas, locales, terrenos…

-

💰 Dinero y depósitos: Cuentas bancarias, efectivo.

-

📈 Inversiones: Acciones, fondos, criptomonedas, etc.

-

🚗 Bienes de lujo: Coches de alta gama, joyas, arte.

-

💼 Otros derechos: Participaciones en empresas, usufructos, etc.

2️⃣ Resta de deudas

-

Hipotecas, préstamos, créditos… (solo los vigentes a 31 de diciembre).

👉 Resultado = Patrimonio neto.

3️⃣ Aplicación del mínimo exento

Cada persona tiene un mínimo libre de pago (para proteger patrimonios modestos).

-

En España: 700.000 € de carácter general.

-

Además, la vivienda habitual está exenta hasta 300.000 €.

4️⃣ Tipo impositivo (tarifa)

Se aplica una escala progresiva:

Cuanto mayor sea el patrimonio neto, mayor porcentaje se paga (entre el 0,2 % y el 3,5 %, según la comunidad autónoma).

¿Quién debe pagarlo?

Depende de residencia y patrimonio:

- Residentes en España: Tributan por su patrimonio mundial (dentro y fuera del país).

- No residentes: Solo tributan por el patrimonio en España.

💡Comunidades Autónomas:

Cada comunidad puede fijar su propio mínimo y tarifa. Por ejemplo:

- Madrid: Tiene bonificación del 100 % (efecto práctico: no se paga).

- Cataluña o Valencia: Tienen tipos más altos

Exenciones importantes

No todo paga. Están exentos:

🔹 La vivienda habitual hasta 300.000 €.

🔹 Objetos personales (ropa, enseres de uso común).

🔹 Planes de pensiones.

🔹 Determinados bienes de empresa o negocio familiar (si cumplen requisitos).

Presnetación

- Se presenta normalmente junto con el IRPF (mayo-junio).

- Incluso si no sale a pagar (por estar en el mínimo), puede haber obligación de declarar si se superan ciertos valores brutos (normalmente 2.000.000 €).

Ejemplo práctico

Imagina que a 31 de diciembre tienes:

- Vivienda habitual: 400.000 € (300.000 exentos → solo 100.000 computan).

- Segunda vivienda: 200.000 €.

- Cuenta bancaria: 100.000 €.

- Acciones: 50.000 €.

- Hipoteca pendiente: -50.000 €.

💡Patrimonio neto = (100.000 + 200.000 + 100.000 + 50.000) – 50.000 = 400.000 €

➡️Como está por debajo del mínimo de 700.000 €, NO pagas impuesto.

¿Qué ocurre cuando fallece el titular del patrimonio?

El impuesto se genera el 31 de diciembre de cada año y tiene efecto sobre los bienes que posee el sujeto pasivo en ese día. Si una persona fallece, esto provoca que el impuesto no se aplique en ese año, ya que las herencias no son sujetos de este impuesto.

Así, cuando se acepte la herencia, los bienes heredados se gravarán como parte del patrimonio de los herederos o legatarios, que tendrán que hacer declaraciones complementarias a los ejercicios transcurridos desde la fecha de fallecimiento, pues los efectos de aceptación de la herencia se retrotraen al momento de la muerte de la persona de quien se hereda y pagar, en su caso el Impuesto de Sucesiones.

Ideas clave para recordar

|

📌Concepto |

|

✅ Clave |

|

Naturaleza |

|

Grava lo que tienes, no lo que ganas |

|

Ámbito |

|

Estatal, pero cedido a las CCAA |

|

Periodicidad |

|

Anual, con foto fija a 31 de diciembre |

|

Progresividad |

|

A más patrimonio, más porcentaje |

|

Exenciones |

|

Vivienda habitual, objetos personales, planes de pensiones, etc. |

Paso a paso: presentar modelo 714 online

Paso a paso: presentar formulario modelo 714 online

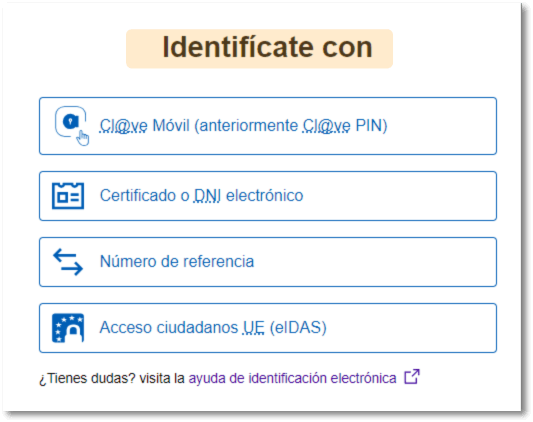

1) Antes de empezar

- Identificación: Cl@ve, certificado/dni electrónico o eIDAS. Agencia Tributaria

- Dónde ingresar: Sede electrónica AEAT → Impuesto sobre el Patrimonio → “Modelo 714 – Servicio tramitación de declaración de Patrimonio”. Agencia Tributaria

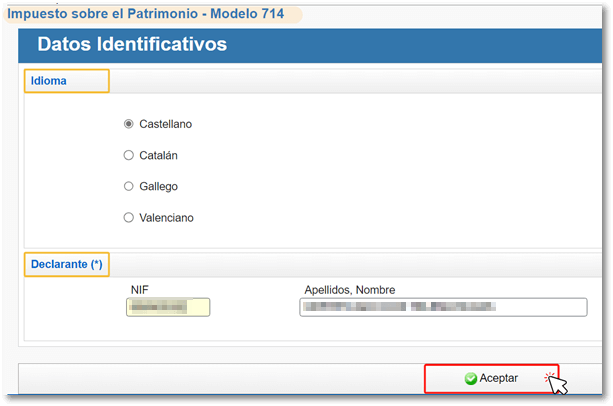

Al iniciar sesión por primera vez, debemos seleccionar el idioma e introducir los datos del declarante.

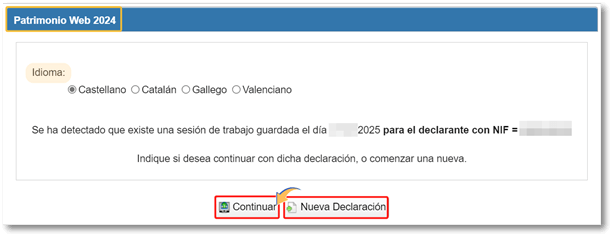

Si ya has trabajado con el formulario, el sistema lo grabará y te permitirá continuar su declaración o comenzar una nueva.

2) Presenta el 714 y elige cómo pagar

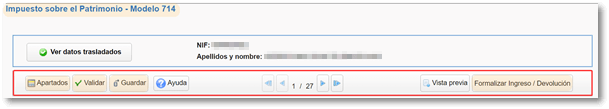

1️⃣ Accede al formulario de Patrimonio (Patrimonio WEB) e identifícate. Agencia Tributaria. Podremos rellenar el formulario navegando entre las distintas páginas o utilizando el botón "Apartados" para acceder a las diferentes secciones. Es posible "Guardar" y recuperarlo más adelante en una nueva sesión pulsando "Continuar" en la ventana inicial.

2️⃣ Rellena la declaración y pulsa “Validar”. Si todo está correcto, haz clic en “Formalizar Ingreso/Devolución”.

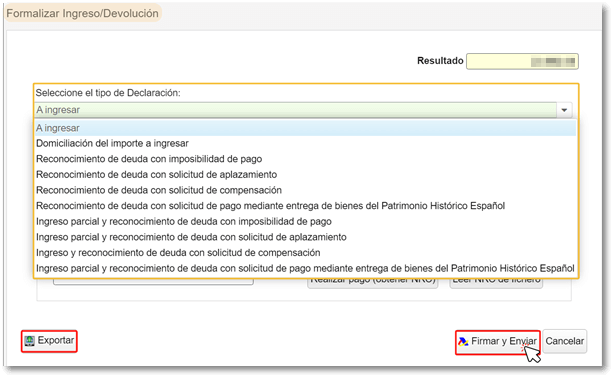

3️⃣ En “Tipo de declaración / Forma de pago”, elige una de estas modalidades:

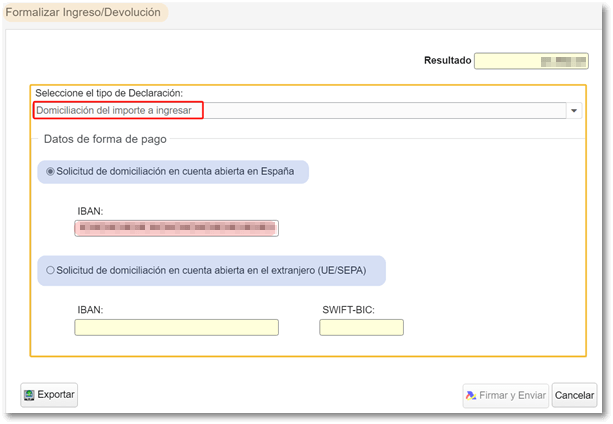

A. Domiciliación bancaria (si estás en plazo)

- Marca Domiciliación e introduce el IBAN titular tuyo que admita domiciliaciones (España o UE/SEPA).

- Firma y envía la presentación: AEAT genera recibo y domiciliará el cargo en la fecha prevista.

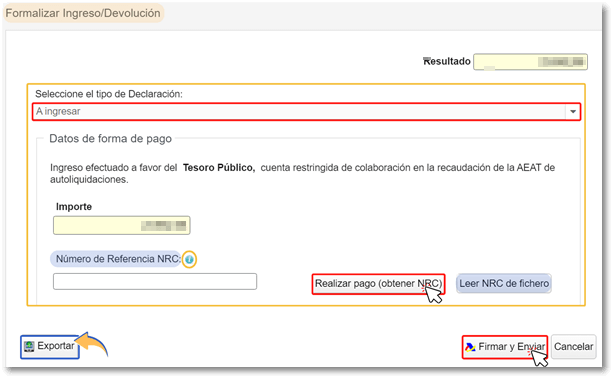

B. Pago electrónico con NRC (cargo en cuenta, tarjeta o Bizum)

- Pulsa “Realizar pago (obtener NRC)” para ir a la pasarela de pago de la AEAT.

- Elige cargo en cuenta, tarjeta o Bizum y completa el pago. La pasarela te devuelve el NRC y lo incorpora automáticamente al 714; firma y presenta.

¿Qué es el NRC? Es el número de 22 caracteres que nos asignan para justificar el ingreso del modelo; si no eliges domiciliación, el 714 necesita un NRC válido para presentarse.

C. Transferencia bancaria (si tu banco no es colaborador)

- En “Forma de pago”, elige Transferencia.

- Presenta: el sistema te da IBAN/BIC/importe/concepto y fecha límite para que ordenes la transferencia desde tu banco. El pago se considera realizado cuando AEAT recibe la transferencia (ojo al plazo).

D. Reconocimiento de deuda (para pedir aplazamiento/compensación)

- Selecciona Reconocimiento de deuda y presenta.

- “Tramitar deuda” para completar la solicitud de aplazamiento/compensación y firmar.

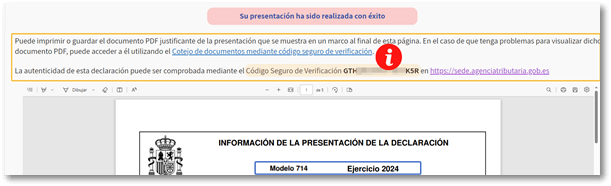

3) Justificante y copia

- Si todo está correcto aparecerá el mensaje: “Su presentación ha sido realizada con éxito”.

- Puedes descargar el PDF con: CSV, nº de justificante, fecha/hora y la declaración presentada.

Nota importante

La información ofrecida en este tutorial tiene un carácter meramente informativo y orientativo. Aunque se ha elaborado con el máximo cuidado y procurando mantener la información actualizada en el momento de la realización del tutorial, los procedimientos, requisitos o enlaces oficiales pueden variar con el tiempo según la normativa o las decisiones de cada administración pública.

Esta web no se hace responsable de posibles errores, omisiones o cambios en los trámites descritos, ni de los resultados obtenidos por el uso de esta información.

Se recomienda consultar siempre la página oficial o el organismo competente antes de realizar cualquier gestión administrativa, ya sea de forma presencial u online.

Trámites relacionados

- Calendario del contribuyente: Fechas clave de impuestos en España

- Notificación electrónica de la Agencia Tributaria.

- Certificados Tributarios IRPF

- Solicitud de información tributaria.

- Sobre el impuesto de sucesiones.

- Pago de impuestos municipales.

- Impuesto de matriculación. Qué es, cómo calcularlo y pagarlo

Comparte tu experiencia

Tu opinión es valiosa para nosotros. Comparte tus comentarios sobre nuestro tutorialde Impuesto sobre patrimonio.: Quien debe pagarlo y plazos y ayuda a mejorar la experiencia de otros usuarios